Global Healthcare Private Equity and Corporate M&A Report von Bain: Private-Equity-Fonds treiben Konsolidierung im Gesundheitssektor (FOTO)

(ots) -

- Das globale M&A-Volumen erreichte 2015 mit 546 Milliarden

US-Dollar im Gesundheitssektor einen neuen Rekord

- Mit weltweit immer mehr Beteiligungen und Verkäufen wächst die

Bedeutung von Private Equity

- Übernahme des deutschen Labordienstleisters synlab war eine der

zehn größten Transaktionen 2015

- 2016 wird es in Europa zur weiteren Konsolidierung vor allem bei

Laboren, Kliniken und branchenspezifischen IT-Dienstleistern

kommen

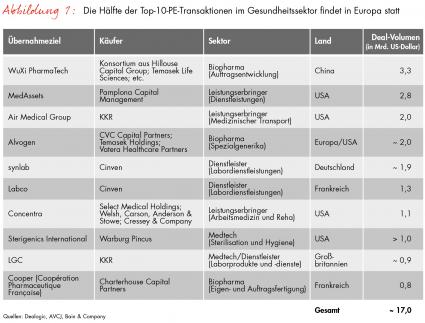

Private-Equity-(PE-)Fonds übernehmen eine immer aktivere Rolle bei

der laufenden Konsolidierung in der Gesundheitsbranche. So erwarb

beispielsweise Cinven im vergangenen Jahr den deutschen

Labordienstleister synlab im Rahmen einer der weltgrößten

PE-Transaktionen in diesem Sektor für zwei Milliarden US-Dollar

(Abbildung 1). Zuvor hatte der PE-Fonds bereits die französische

Labco übernommen und kann nun ein Unternehmen mit Niederlassungen in

35 Ländern formen. Insgesamt stieg die Zahl der PE-Beteiligungen im

Gesundheitswesen 2015 weltweit um 6 Prozent auf 199. Das

Transaktionsvolumen hingegen sank auch wettbewerbsbedingt um rund 20

Prozent auf 23,1 Milliarden US-Dollar. Bei den Buy-outs entfielen 8

Prozent auf die Gesundheitsbranche. Im neuen "Global Healthcare

Private Equity and Corporate M&A Report" erläutert die internationale

Managementberatung Bain & Company die Hintergründe und blickt auf das

laufende Jahr.

Wie in keiner anderen Branche stehen PE-Fonds im Gesundheitssektor

vor allem bei größeren Transaktionen im Wettbewerb mit strategischen

Investoren. Das globale M&A-Volumen stieg im vergangenen Jahr auf 546

Milliarden US-Dollar und wuchs damit nochmals um ein Drittel

gegenüber dem bisherigen Rekordjahr 2014 (Abbildung 2). "Die

PE-Branche hat zwei Exit-Rekordjahre hinter sich, in denen erhebliche

Liquidität freigesetzt wurde", erklärt Dr. Franz-Robert Klingan,

Partner bei Bain & Company und Autor der Studie. "Der Anlagedruck,

der jetzt bei neuen Investments entsteht, treibt im Bieterwettstreit

die Preise." Die Zahl der Exits aus Gesundheitsinvestments nahm 2015

um 8 Prozent auf 145 zu, vor drei Jahren waren noch weniger als 100

Exits verzeichnet worden. Die größte Käufergruppe machten die

strategischen Investoren aus. Diese kommen durch die Einpreisung von

Synergien oft zu höheren Bewertungen und damit Kaufpreisen. So konnte

TPG beim Verkauf des US-Generikaherstellers Par Pharmaceuticals an

die irische Endo International seinen Einsatz versechsfachen. Endo

wiederum stieg durch diesen Zukauf zu einem der fünf größten

Generikahersteller weltweit auf.

Europa steht vor Übernahmewelle

Generell sind Buy-and-Build-Strategien im Gesundheitssektor von

erheblicher Bedeutung. Durch die Bündelung mehrerer Anbieter lassen

sich nicht nur Skalenvorteile heben. Auch die operative Effizienz

kann in einem Umfeld anhaltenden Kostendrucks gesteigert werden. Dies

gilt insbesondere in den zum Teil noch stark fragmentierten

europäischen Märkten. Nach Überzeugung von Bain-Partner Klingan wird

der Trend 2016 anhalten: "Wir erwarten eine weitere Konsolidierung in

Europa, vor allem bei Labordienstleistern, im Kliniksektor sowie bei

IT-Dienstleistern, die sich auf den Gesundheitssektor spezialisiert

haben."

Zugleich rät Klingan davon ab, die jüngsten Entwicklungen auch

weiterhin als gegeben anzusehen. Die hohe Volatilität der

Kapitalmärkte und konjunkturelle Unsicherheiten in Industrie- wie

Schwellenländern sind klare Warnzeichen. Bei ihren M&A-Aktivitäten

sollten sich Unternehmen und PE-Fonds deshalb an drei Grundregeln

orientieren:

1. Konzentration auf Branchenführer. Wenn Kunden in wirtschaftlich

schwierigen Zeiten die Komplexität ihrer Lieferketten

reduzieren, profitieren davon häufig die Branchenführer - zumal

diese in der Lage sind, weiter kundenorientiert zu investieren.

2. Aktives Portfoliomanagement. Nur wer regelmäßig

Geschäftsmodelle auf den Prüfstand stellt und optimiert,

erzielt die bestmöglichen Umsätze und Ergebnisse. Häufig lohnt

es sich, die Komplexität zu verringern und das Geschäft auf

gewinnträchtige Märkte, Kundensegmente oder Produktgruppen zu

fokussieren.

3. Neue Wege bei neuen Beteiligungen. In Zukunft könnte es zu noch

mehr gemeinsamen Übernahmen von strategischen und

Finanzinvestoren kommen als bisher. PE-Fonds dürften bei ihren

Käufen noch stärker Folgeakquisitionen in ihr Kalkül mit

einbeziehen.

Speziell in zwei Bereichen könnte der Bain-Studie zufolge die

Bedeutung von PE-Fonds im Schatten des weltweiten Übernahmefiebers

weiter zunehmen: bei Carve-outs einzelner Geschäfte aus Konzernen

sowie bei der Schaffung kategorieführender Anbieter in einem

bestimmten Segment durch die Bündelung mehrerer Teile aus

unterschiedlichen Unternehmen. "Die Konkurrenz der Strategen ist hier

geringer, zumal strategische Investoren bei Akquisitionen auf eine

gewisse Mindestgröße achten und schwierige Transformationen oft

scheuen", stellt Bain-Experte Klingan fest. Mit ihrer langjährigen

Erfahrung im Gesundheitssektor sind PE-Fonds prädestiniert, einen

deutlichen Mehrwert bei Abspaltungen aus Konzernen und bei der

Errichtung neuer Unternehmen zu erzielen. Betont Klingan: "Die

PE-Branche wird damit zu einem entscheidenden Treiber der weiteren

Konsolidierung im Gesundheitssektor."

Bain & Company

Bain & Company ist eine der weltweit führenden

Managementberatungen. Wir unterstützen Unternehmen bei wichtigen

Entscheidungen zu Strategie, Operations, Technologie, Organisation,

Private Equity und M&A - und das industrie- wie länderübergreifend.

Gemeinsam mit seinen Kunden arbeitet Bain darauf hin, klare

Wettbewerbsvorteile zu erzielen und damit den Unternehmenswert

nachhaltig zu steigern. Im Zentrum der ergebnisorientierten Beratung

stehen das Kerngeschäft des Kunden und Strategien, aus einem starken

Kern heraus neue Wachstumsfelder zu erschließen. Seit unserer

Gründung im Jahr 1973 lassen wir uns an den Ergebnissen unserer

Beratungsarbeit messen. Bain unterhält 53 Büros in 34 Ländern und

beschäftigt weltweit 6.000 Mitarbeiter, 700 davon im

deutschsprachigen Raum. Weiteres zu Bain unter: www.bain.de.

Pressekontakt:

Leila Kunstmann-Seik, Bain & Company Germany, Inc., Karlspatz 1,

80335 München

E-Mail: leila.kunstmann-seik(at)bain.com, Tel.: +49 (0)89 5123 1246,

Mobil: +49 (0)151 5801 1246

Themen in diesem Fachartikel:

Unternehmensinformation / Kurzprofil:

Datum: 06.05.2016 - 09:10 Uhr

Sprache: Deutsch

News-ID 1353706

Anzahl Zeichen: 0

Kontakt-Informationen:

Ansprechpartner:

Stadt:

München/Zürich

Telefon:

Kategorie:

Forschung & Entwicklung

Anmerkungen:

Dieser Fachartikel wurde bisher 164 mal aufgerufen.

Der Fachartikel mit dem Titel:

"Global Healthcare Private Equity and Corporate M&A Report von Bain: Private-Equity-Fonds treiben Konsolidierung im Gesundheitssektor (FOTO)

"

steht unter der journalistisch-redaktionellen Verantwortung von

Bain & Company 160506-bain-pm-healthcarepereport2016-abb1-topten-final.jpg (Nachricht senden)

Beachten Sie bitte die weiteren Informationen zum Haftungsauschluß (gemäß TMG - TeleMedianGesetz) und dem Datenschutz (gemäß der DSGVO).